收评:沪指震荡跌0.41%,深成指、创业板指均创出年内新高,酿酒、医药等板块强势

(原标题:收评:沪指震荡跌0.41%,深成指、创业板指均创出年内新高,酿酒、医药等板块强势)

图片来源于网络,如有侵权,请联系删除

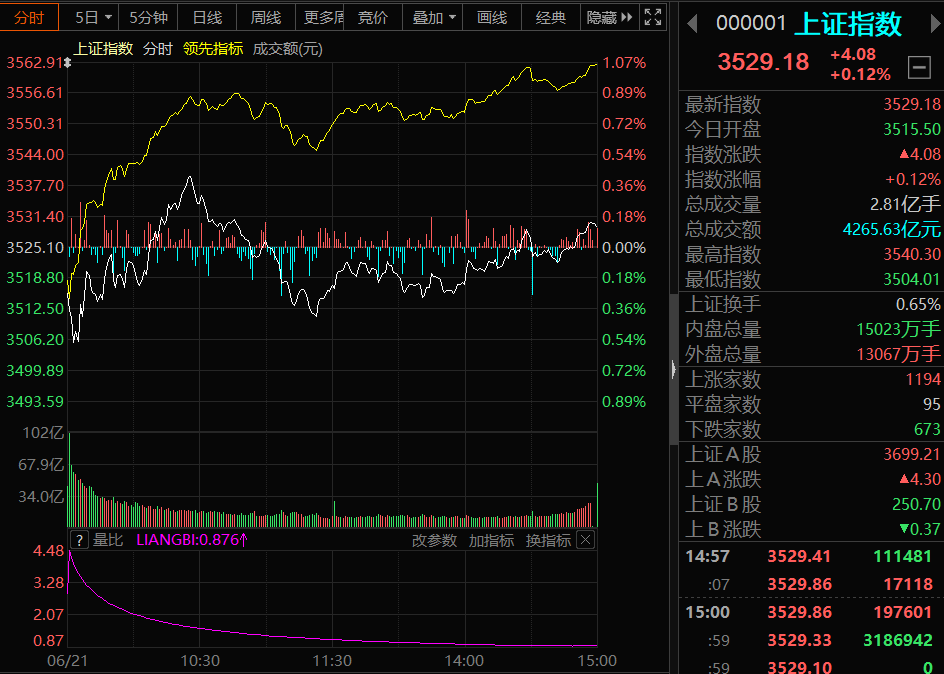

3月12日,沪指盘中弱势震荡下探,深成指、创业板指走高,均创出年内新高;两市成交额连续两日突破万亿元,北向资金尾盘加速进场,全日净买入超40亿元。

截至收盘,沪指跌0.41%报3055.94点,深成指涨0.51%报930.54点,创业板指涨0.83%报1906.04点,两市合计成交11454亿元,北向资金净买入42.44亿元。

盘面上看,酿酒、地产、医药、汽车等板块涨幅居前,农业、食品饮料、半导体、保险、券商等板块均上扬,飞行汽车、小米汽车、PEEK概念等活跃;煤炭、电力、银行、钢铁、石油等板块走弱。

对于当前市场,国盛证券认为,本轮行情由人工智能带动科技开启轮动反弹,目前有效传导至新能源等低位方向,从技术面看,沪指短期压力位3089点,支撑位3050点,上升趋势已经形成,突破3100点需沪指放量至4500亿元上方,目前市场的增量资金来自于外资的加配及“踏空”资金的加仓,判断主线科技不变,产业升级、国产替代等方向值得重视。

华福证券表示,当前市场处于快速行业轮动期,行情切换较快,不建议追高,可在回调时适当增加仓位。前期大小盘风格的分化已达到极值,目前有所收敛,之前以小盘为主的风格可能将迎来切换。从行情主线来看,预计今年市场将在科技产业主题与高股息红利策略间来回切换,对比红利低波与TMT指数相对万得全A的涨跌情况,可以看出春节假期后,TMT指数相对领先红利低波,而当前红利低波的相对趋势已出现上行,TMT指数的相对趋势则转为下降,未来行情主线可能将迎来切换,TMT行情将出现波动,高股息策略可能将再度占优,前期补涨程度不足的行业有望实现上涨。

校对:刘榕枝