在全球能源结构转型与碳中和目标的驱动下,碳酸锂作为锂离子电池的核心原材料,已从传统工业矿物蜕变为战略资源。其应用场景从陶瓷、玻璃领域延伸至新能源汽车、储能系统、低空经济等新兴产业,成为连接上游资源开发与下游技术革命的关键节点。当前,行业正经历“技术驱动+生态重构”的深刻变革,市场规模、竞争格局与产业逻辑发生根本性转变。

图片来源于网络,如有侵权,请联系删除

一、碳酸锂行业发展现状分析

图片来源于网络,如有侵权,请联系删除

(一)资源禀赋:从“地理依赖”到“技术可及”的范式转移

全球锂资源分布呈现高度集中特征,南美“锂三角”(智利、阿根廷、玻利维亚)与澳大利亚占据全球储量的六成以上,中国以少量盐湖和锂辉石资源位列第六。传统开发模式依赖盐湖卤水、锂辉石等自然资源,但技术进步正重构资源格局:吸附法、膜分离法等创新工艺显著提升资源利用率。例如,青海盐湖通过“纳滤+反渗透”技术,将锂回收率提升至95%以上,突破了镁锂分离的技术瓶颈;非洲锂矿则通过“露天开采+模块化选厂”模式,将投产周期大幅缩短。

资源开发成本与效率的博弈持续加剧。南美盐湖提锂成本较低,但受基础设施与社区关系制约;中国盐湖提锂通过技术迭代提升回收率,但需解决淡水消耗与生态修复问题;非洲锂矿资源丰富,但开采周期长、环保标准提升增加开发风险。企业通过全球化布局分散风险,例如赣锋锂业在阿根廷盐湖、澳大利亚锂矿、墨西哥黏土提锂项目形成多区域供应网络,增强资源掌控力。

(二)技术迭代:从“初级加工”到“价值重构”的跨越

碳酸锂生产技术呈现“传统工艺优化+前沿技术突破”的双重特征。矿石提锂领域,煅烧-硫酸浸出法、石灰石煅烧法等成熟工艺通过自动化改造提升效率,例如某企业采用智能控制系统优化结晶参数,使电池级碳酸锂纯度大幅提升,单位能耗显著降低。盐湖提锂领域,直接提锂技术(DLE)缩短工艺流程,某企业通过电化学脱嵌法实现地热卤水提锂商业化,降低能耗的同时减少水资源消耗。

低碳化与智能化成为技术升级的核心方向。区块链技术实现供应链全生命周期追溯,例如某企业建立“锂资源数字孪生平台”,实时监控碳排放与资源消耗,优化生产与物流效率;AI算法通过预测性维护降低设备故障率,某企业应用后生产效率提升,运营成本降低。此外,电池回收技术进入规模化应用阶段,某企业通过“湿法回收+火法回收”组合工艺,实现动力电池中锂的较高回收率,缓解资源压力。

(三)竞争格局:从“产能扩张”到“生态能力”的进化

行业呈现“头部集中+细分突围”的竞争态势。赣锋锂业、天齐锂业、盐湖股份等头部企业凭借资源自给率、规模优势与技术壁垒,占据市场份额超半数,通过垂直整合(如盐湖股份向上游盐湖资源延伸)与海外布局巩固地位。中小型企业聚焦细分领域,如专注锂云母提锂的江西企业、布局回收赛道的技术型公司,通过工艺创新或成本控制抢占利基市场。

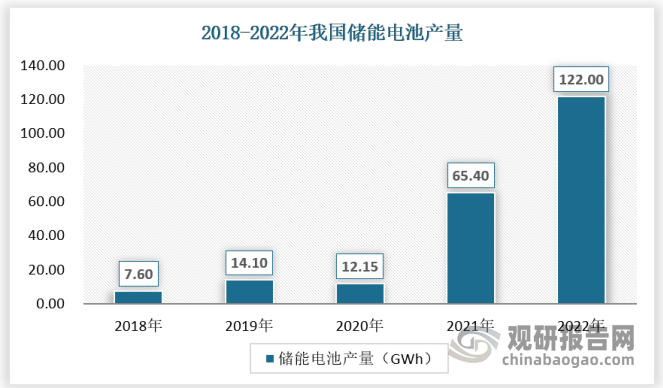

需求分层推动产品矩阵多元化。动力电池领域,高镍三元与磷酸铁锂路线对碳酸锂纯度、形貌提出差异化要求,企业推出“动力型、储能型、工业型”三大系列,覆盖全场景需求;储能领域,低成本、长循环寿命的专用级碳酸锂开发加速,支撑电网调峰、可再生能源并网等场景规模化应用。此外,固态电池、钠锂混合电池等前沿技术研发,进一步拓展碳酸锂在下一代能源体系中的战略价值。

(一)需求结构:K型分化下的场景革命

碳酸锂需求呈现“高端市场扩容、低端市场收缩、新兴场景爆发”的K型分化特征。高端市场(电池级碳酸锂,纯度≥99.5%)占比持续提升,驱动因素包括高镍三元电池、固态电池等新技术路线对纯度的严苛要求。例如,固态电池量产推动碳酸锂向“超纯化”方向发展,钠离子电池商业化对碳酸锂的纯度要求降至98%,但需通过复合改性提升性能。

低端市场(工业级碳酸锂,纯度99%)因陶瓷、玻璃等传统需求萎缩,价格竞争加剧,毛利率压缩。新兴领域需求涌现创造增量市场:电动船舶领域,长江流域电动船舶装机量快速增长,磷酸铁锂替代铅酸电池趋势不可逆,带动特种碳酸锂研发;低空经济领域,无人机、eVTOL(电动垂直起降飞行器)对高倍率电池的需求,催生“超薄涂层碳酸锂”等定制化产品。

根据中研普华产业研究院发布的《》显示:

(二)区域市场:亚洲主导与多极化竞争

全球碳酸锂市场呈现“亚洲主导、多极化发展”特征。中国依托青海盐湖、江西锂云母、四川锂辉石等资源,形成“资源-冶炼-应用”一体化布局,产能占全球比重超六成;南美“锂三角”凭借资源禀赋优势,通过吸附法、膜分离法等技术突破,将生产成本压缩至行业最低水平;非洲锂矿则以“低成本开采+快速扩产”策略抢占市场份额。

区域需求分化显著:中国因新能源汽车与储能产业政策驱动,成为全球最大消费市场;欧洲因碳关税(CBAM)与可再生能源目标,推动储能电池需求激增;东南亚市场则因电动摩托车普及,带动小动力锂电池用碳酸锂需求增长。

(一)技术创新:前沿工艺与数字技术的双重突破

技术创新将成为驱动行业增长的核心动力。直接提锂技术(DLE)、空气直接提锂(DAL)等前沿工艺将进一步降低资源开发的环境影响,例如某企业通过DLE技术实现油气田水提锂商业化,拓展非常规资源利用边界。区块链、物联网技术在供应链中的应用将实现全生命周期追溯,例如某企业建立“锂资源数字孪生平台”,实时监控碳排放与资源消耗,优化生产与物流效率。

循环经济与低碳模型成为技术演进的重要方向。新能源汽车与储能市场双轮驱动需求增长,倒逼企业开发低能耗、低排放的生产工艺。例如,某企业通过碳捕集与封存(CCS)技术,将盐湖提锂的碳排放降低;另一企业则通过废旧电池回收体系,形成“城市矿山”资源闭环,单吨回收成本较原生矿生产低。

(二)需求升级:多极化场景与定制化产品

需求分层推动产品矩阵持续完善。动力电池领域,高镍化、长续航需求推动高纯度碳酸锂需求年均增速保持高位,例如某企业研发的“单晶高镍正极材料”对碳酸锂杂质含量要求严苛,倒逼企业提升提纯技术;储能领域,电网调峰、分布式能源应用打开长期空间,例如某企业开发的“储能专用级碳酸锂”通过优化粒径分布,提升电池循环寿命。

新兴领域需求涌现创造增量市场。电动船舶领域,长江流域电动船舶装机量快速增长,磷酸铁锂替代铅酸电池趋势不可逆,带动特种碳酸锂研发;低空经济领域,无人机、eVTOL(电动垂直起降飞行器)对高倍率电池的需求,催生“超薄涂层碳酸锂”等定制化产品。

(三)全球化布局:资源多元化与供应链本土化

地缘政治格局变化促使企业加速全球化布局。企业通过“资源多元化、供应链本土化”策略降低风险,例如某企业在非洲、东南亚投资锂矿项目,形成“多区域供应+本地化生产”格局;国际合作机制(如锂产业联盟、技术标准互认)建立推动全球资源有效配置,例如中欧联合研发的“低碳提锂技术”在多个国家推广,提升中国企业在国际规则制定中的影响力。

并购整合加速行业集中度提升。“十五五”期间行业将迎来并购整合潮,头部企业市场份额有望大幅提升。例如,天齐锂业通过收购澳大利亚锂矿项目、参股智利SQM,巩固全球资源控制力;宁德时代通过并购电池回收企业,延伸产业链布局,形成“资源-生产-回收”的闭环体系。

中研普华通过对市场海量的数据进行采集、整理、加工、分析、传递,为客户提供一揽子信息解决方案和咨询服务,最大限度地帮助客户降低投资风险与经营成本,把握投资机遇,提高企业竞争力。想要了解更多最新的专业分析请点击中研普华产业研究院的《》。